Perspectives

Tendencias en la gestión de patrimonios: Grandes expectativas

Incluso con la economía mundial en una coyuntura difícil, el aumento de la riqueza sigue en gran medida sin disminuir. Según Boston Consulting Group, la desaceleración de los mercados financieros se vio compensada por el aumento de las valoraciones de los activos reales, lo que elevó la riqueza mundial total a 516 billones de dólares en 2022, un 1% más que el año anterior.

La trayectoria es especialmente prometedora en el segmento de "afluencia masiva" – generalmente definido como personas con activos invertibles de entre 100.000 y 1 millón de dólares – a medida que la clase media de mercados emergentes como China e India experimenta una expansión sin precedentes. Se espera que las economías emergentes representen casi un tercio de la riqueza mundial en 2027, frente a la cuarta parte actual – un mercado potencial demasiado grande para ignorarlo.

Los mercados emergentes impulsan la expansión de la riqueza mundial

Fuente: Credit Suisse/UBS

"El segmento de las grandes fortunas es un segmento que tradicionalmente se pasaba por alto", explica Lenara Aliyeva, directora de Transformación Digital y Operaciones de Thoughtworks. "Los bancos privados tendían a centrarse únicamente en el segmento de grandes patrimonios; la mayoría no tenía en cuenta a nadie con activos inferiores a 2 millones de dólares. Pero si observamos las tendencias recientes, numerosas firmas han reorganizado completamente sus negocios para dirigirse a este segmento demográfico. Muchas se han dividido en dos filiales, una que sigue concentrándose en el negocio de gama muy alta, dirigido por asesores, y una oferta separada centrada en el segmento de grandes patrimonios".

Además, se está produciendo la mayor transferencia de riqueza de la historia a medida que la generación de los baby boomers cede sus activos a sus herederos, una redistribución que la empresa de investigación Cerulli Associates prevé que alcance los 80 billones de dólares en 2045.

Todo esto supone una enorme oportunidad para los gestores de patrimonios, pero no todos están necesariamente preparados para aprovechar la ocasión.

En primer lugar, las expectativas están cambiando de un modo que no siempre favorece a los proveedores tradicionales. Criados en los servicios digitales, "la mayoría de la nueva generación de grandes patrimonios (HNWI) va a cambiar a los asesores de sus antepasados por empresas que ofrecen automatización y capacidades de autoservicio, donde los asesores son más eficientes y ellos tienen una experiencia más fiable", dice Omar Bashir, Director Técnico de Servicios Financieros de Thoughtworks.

Esta nueva generación también dispone de abundantes opciones. "Gestores de patrimonios en línea como Wealthfront y Betterment han puesto a disposición productos increíbles y han facilitado mucho a los inversores la rápida incorporación y la negociación o inversión en diversas clases de activos", señala Bhavin Shah, Consultor Principal de Gestión de Patrimonios y Mercados de Capitales de Thoughtworks. "Ahora se espera que incluso las empresas tradicionales de gestión de patrimonios tengan una incorporación sin complicaciones, experiencias digitales e interfaces de usuario intuitivas. Los inversores acostumbrados a apps como Spotify y Netflix, donde todo parece personalizado, han llegado a esperar algo similar en los servicios financieros."

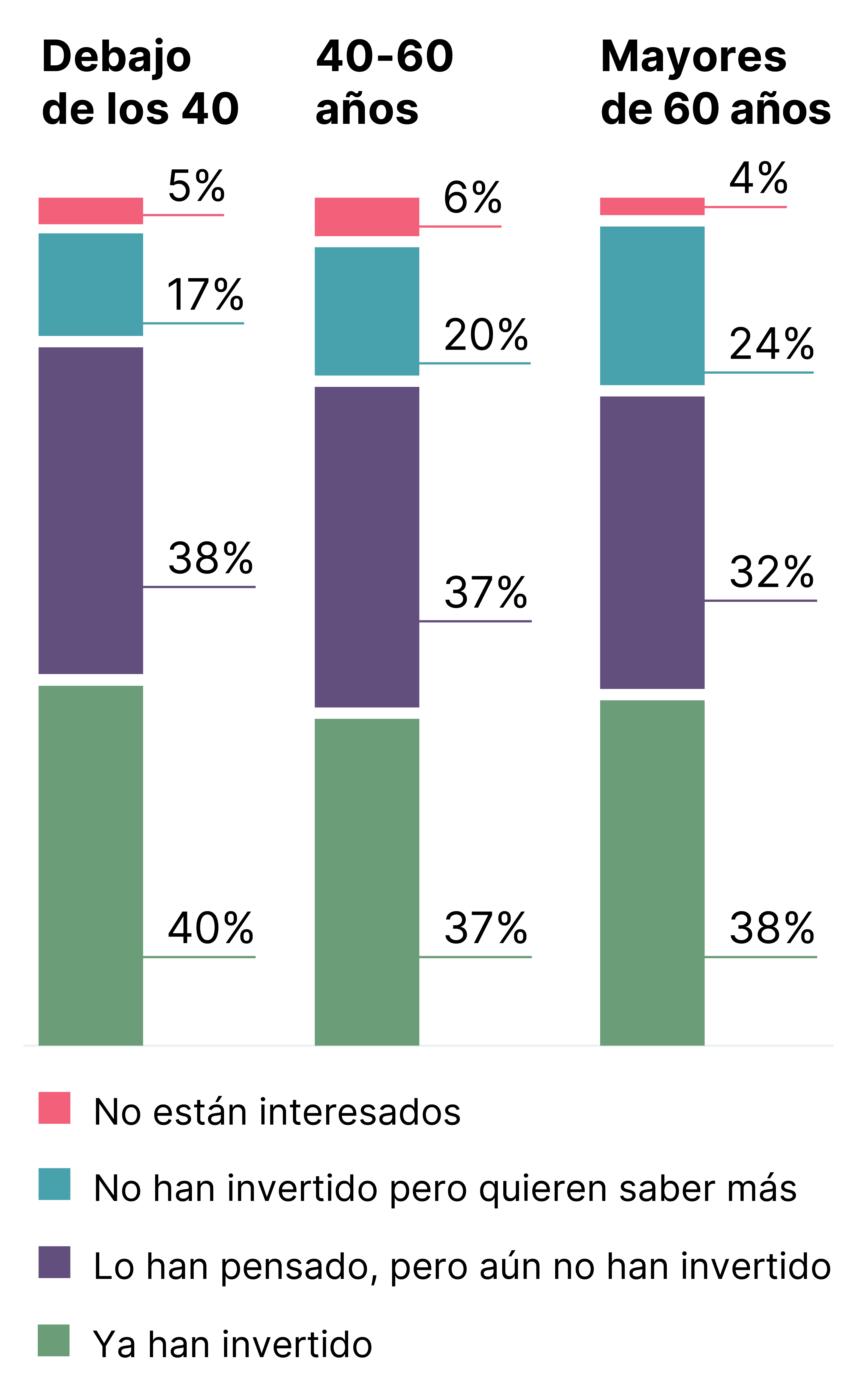

Los inversores más jóvenes también son cada vez más conscientes de dónde invierten su dinero, y un estudio de Barclay muestra que el 40% de los HNWI menores de 40 años no solo han considerado los principios de inversión responsable, sino que ya los han puesto en práctica.

La inversión responsable en el punto de mira de los jóvenes HNWI

Fuente: Barclays

"La gente ahora quiere conocer el impacto medioambiental de sus inversiones, por lo que los gestores de patrimonios tienen que obtener esos datos y vincularlos a sus productos de inversión, si quieren atraer a la generación más joven", afirma Bashir.

Al tiempo que crece la demanda de servicios diversos, personalizados y tecnológicos, las empresas de gestión de patrimonios se enfrentan a la reducción de márgenes debido a la competencia y a la presión de los inversores sobre las comisiones. Los costes también siguen aumentando debido a las inversiones necesarias en operaciones, cumplimiento normativo y contratación de asesores.

Los expertos de Thoughtworks creen que existe una forma de que los gestores de patrimonios cuadren este círculo y ofrezcan de forma rentable las experiencias personalizadas que los clientes esperan ahora, a escala. Pero depende del desarrollo de un enfoque digital que, para muchas empresas, implicará un profundo cambio tecnológico y organizacional.

“La gente ahora quiere conocer el impacto medioambiental de sus inversiones, por lo que los gestores de patrimonios tienen que obtener esos datos y vincularlos a sus productos de inversión, si quieren atraer a la generación más joven”

Omar Bashir

Technical Director for Financial Services, Thoughtworks

Los gestores de patrimonios se ven presionados para ofrecer experiencias personalizadas y sin fricciones a los clientes

En algunos gestores de patrimonios, señala Bashir, se desperdicia una gran cantidad de ingresos en actividades que podrían automatizarse, un área en la que las empresas deberían seguir el ejemplo de las fintech.

"Las fintech han dado pasos de gigante para garantizar que sus procesos sean automatizados y sin fricciones", afirma. "Están trabajando desde la perspectiva del autoservicio, de modo que el cliente puede ver los productos, es capaz de simular cómo va a ser una inversión dentro de dos, cinco, 10 años, incluso crear cestas de productos para construir una cartera. Mientras tanto, en las empresas tradicionales, el asesor sigue haciendo todo eso por el inversor".

La limitada flexibilidad de la tecnología heredada puede dificultar que los asesores ofrezcan de forma eficiente las ofertas, conocimientos y servicios personalizados que desean los clientes.

"Muchos gestores de patrimonio proporcionan cierta apariencia de puntos de contacto digitales, pero los procesos y sistemas aún no son totalmente sin fricción"

Omar Bashir

Director Técnico de Servicios Financieros de Thoughtworks.

"Muchos gestores de patrimonio proporcionan cierta apariencia de puntos de contacto digitales, pero los procesos y sistemas aún no son totalmente sin fricción", explica Bashir. "Las actividades de servicio al cliente a menudo se apoyan en procesos manuales y un gran número de personal".

Prestar servicios manualmente también es caro. El creciente grupo de inversores de alto poder adquisitivo puede ser un mercado potencial importante, pero sus carteras, por lo general pequeñas, y su incapacidad para pagar los honorarios de un asesoramiento especializado hacen que las empresas no puedan permitirse atender a este segmento de la forma tradicional dirigida por un asesor.

Al mismo tiempo, "dado que la situación financiera de cada cliente es única, con niveles de tolerancia al riesgo y objetivos individuales, la personalización sigue siendo esencial", señala Bashir.

Shah señala que, aunque las necesidades de un cliente empiecen siendo relativamente básicas, a medida que aumentan sus activos, su situación financiera suele volverse multidimensional, ya sea por cuestiones como la fiscalidad o por acontecimientos vitales como el matrimonio o tener hijos. "Esto dificulta encontrar una solución estándar o externalizar totalmente el servicio a una plataforma digital", afirma. "Aumenta la necesidad de una perspectiva humana y de servicios a medida".

La formidable tarea a la que se enfrentan las empresas tradicionales de gestión de patrimonios es, por tanto, controlar los costes y democratizar el acceso a las oportunidades de inversión, escalando los servicios y reduciendo la dependencia de la captación y gestión de clientes dirigida por asesores, sin perder la personalización y la calidad de la experiencia que, comprensiblemente, esperan los inversores.

"Las empresas de gestión de patrimonios y los asesores tradicionales han generado confianza a lo largo de los años y, por tanto, conservan una importante ventaja competitiva", afirma Bashir. "Con lo que están luchando es con la construcción de una oferta digital que pueda salvar algunas de esas otras brechas".

"Las empresas de gestión de patrimonios y los asesores tradicionales han generado confianza a lo largo de los años y, por tanto, conservan una importante ventaja competitiva. Con lo que están luchando es con la construcción de una oferta digital que pueda salvar algunas de esas otras brechas.”

Omar Bashir

Director Técnico de Servicios Financieros de Thoughtworks.

La experiencia ideal del cliente se basa en lo que Shah denomina "hiperpersonalización", en la que se aprovechan las características únicas de cada cliente y los datos en tiempo real para crear servicios y actividades de divulgación aún más específicos. Esto empieza en la fase de incorporación. Una vez que se ha completado una evaluación del perfil de riesgo y el cliente ha compartido su contexto sobre el estado de sus finanzas, sus niveles de tolerancia al riesgo y sus objetivos de ahorro e inversión, esa información puede introducirse en una plataforma equipada con análisis e inteligencia artificial (IA) para permitir recomendaciones de carteras adecuadas al perfil del cliente. Estas recomendaciones pueden ser introducidas por un asesor, o incluso adoptadas por el propio cliente en un modelo de inversión "hágalo usted mismo".

"Una de las razones clave por las que la gente quiere personalización es para reducir el ruido", afirma Bashir. Por ejemplo, si un inversor tiene un perfil de aversión al riesgo, no tiene sentido empujarlo hacia inversiones de alta volatilidad, mientras que lo contrario es cierto para alguien con un mayor apetito por el riesgo". Pero la personalización también tiene sus trampas. Los clientes pueden cambiar de opinión o sus preferencias pueden evolucionar, por lo que quieren que se les presente algo nuevo o ligeramente diferente".

El cambio de expectativas es la razón por la que es clave seguir recurriendo a los datos a lo largo de las distintas etapas del ciclo de vida del cliente, para garantizar que la cartera está optimizada para los acontecimientos de la vida, como un nuevo miembro en la familia o la inminente jubilación. "Los gestores de patrimonios pueden aprovechar los datos y sus conocimientos para comprender cuál es la mejor manera de equilibrar la cartera, si es necesario salir de algunas posiciones o realizar una nueva inversión en una clase de activos diferente", explica Shah.

Utilizar los datos para impulsar y facilitar el recorrido del cliente en la gestión de patrimonios

Fuente: Thoughtworks

Los recursos de datos también pueden señalar oportunidades de venta cruzada de productos que pueden ser relevantes para el cliente en una determinada fase, como pólizas de seguros o hipotecas, o en el caso de los HNWI, posibles inversiones especializadas en mercados privados o crédito estructurado.

Esta interacción periódica "hace que el cliente se mantenga fiel, porque el inversor tiene la seguridad de que todo lo que se le ofrece está muy contextualizado y cercano a sus necesidades", afirma Shah.

Cerrar el círculo: Capacitar a los asesores de gestión de patrimonios a través de los datos

Un motor de datos completo y actualizado de forma constante beneficia tanto a la experiencia del asesor como a la del cliente, ya sea destacando las perspectivas más relevantes o generando información que mejore la relación con un cliente. Por otro lado, la falta de estos recursos puede tener consecuencias para atraer y retener a los asesores.

"Hay una demanda constante en el mercado de asesores con experiencia, ya que a menudo pueden llevarse a sus clientes cuando se van", afirma Aliyeva. "Y es probable que se marchen a empresas donde estén mejor capacitados para atender a sus clientes con herramientas modernas, y no tengan que dedicar tiempo a disculparse por un mal servicio debido a una tecnología anticuada y a procesos engorrosos."

“Hay una demanda constante en el mercado de asesores con experiencia, ya que a menudo pueden llevarse a sus clientes cuando se van. Y es probable que se marchen a empresas donde estén mejor capacitados para atender a sus clientes con herramientas modernas."

Lenara Aliyeva

Directora, Transformación Digital y Operaciones, Thoughtworks

Un enfoque de plataforma permite a las empresas tradicionales de gestión de patrimonios crear experiencias de asesoramiento modernas, en las que todo el recorrido del cliente está integrado y la información pertinente se proporciona de forma automatizada en todo momento. "El asesor dispone de mucho más tiempo porque no está persiguiendo esa información ni realizando tareas operativas, y puede centrarse en establecer mejores relaciones y ofrecer el mejor asesoramiento posible", afirma Shah.

"La base para ofrecer este nivel de servicio al cliente y al asesor es similar: tecnología modular, desacoplada y componible", explica Bashir. "Estos bloques pueden unirse de forma significativa con una plataforma, para crear nuevos productos y nuevos servicios rápidamente, y hacerlos accesibles a quien los necesite".

Uno de esos "bloques" es la GenAI, que ha generado gran expectación en la gestión de patrimonios y los servicios financieros en general. La reciente aprobación de la Ley de IA de la Unión Europea, que establece una serie de requisitos de transparencia y supervisión humana de los sistemas de IA, fue un recordatorio de que es probable que la regulación tenga un impacto significativo en la forma en que estas tecnologías se adopten y apliquen en el sector financiero y en otros sectores. No obstante, las empresas ya están explorando las posibilidades y, en algunos casos, cosechando los beneficios.

Ley de IA de la UE: Enfoque para controlar los sistemas de alto riesgo

Fuente: Comisión Europea

"En el lado del cliente, estamos notando que GenAI se aprovecha para educar al cliente, por ejemplo, respondiendo a preguntas generales sobre cómo funciona el capital privado o las inversiones alternativas", dice Shah. "También puede ayudar a los clientes a realizar tareas simples como cambiar su dirección o correo electrónico".

Para los asesores, GenAI promete ahorrar tiempo y aumentar la productividad al encargarse de tareas de menor nivel, como rellenar formularios, y podría asumir algunas funciones de mayor valor. Por ejemplo, Bashir señala que en algunas empresas tradicionales de gestión de patrimonios, los gestores de relaciones todavía recopilan manualmente notas sobre los objetivos de inversión de un cliente y se las llevan a los expertos en inversiones, que crean cestas de productos con esos rasgos y las simulan en la cartera del cliente, antes de presentárselas al cliente.

Hoy en día, un agente GenAI podría mirar los datos del mercado o de los productos mientras el gestor de relaciones está interactuando con el cliente y generar y simular automáticamente una lista de productos adecuados, incluso clasificarlos en términos de alineación con las necesidades que el cliente ha enumerado. "Un experto en inversiones puede revisarlos para aportar el nivel necesario de supervisión humana y remitirlos al gestor de relaciones, que puede presentárselos al cliente, ahorrando un tiempo y un esfuerzo considerables en el proceso", afirma Bashir.

Especialmente en segmentos especializados como el de los patrimonios privados, el papel del asesor consiste a menudo en presentar inversiones relevantes que pueden no estar necesariamente disponibles o anunciadas públicamente, como colocaciones privadas u operaciones de infraestructura. Esto requiere un profundo conocimiento del mercado y un oído constantemente atento, pero los asesores tienen límites en cuanto al número de fuentes que pueden tomar y la información que pueden procesar.

"Aquí es donde pueden entrar en juego la IA y los datos", afirma Aliyeva. "Las señales de los acontecimientos macroeconómicos, todos los lanzamientos de nuevos productos de, por ejemplo, fondos de capital riesgo, todo este océano de información se puede combinar con los requisitos específicos de un cliente y lo que es más relevante para ellos en su viaje financiero para llegar a las mejores opciones."

Sin embargo, como señala Bashir, innovaciones como estas dependen de una plataforma fundacional en la que los datos sean de buena calidad, estén fácilmente disponibles y sean seguros, y de sistemas diseñados de manera que el aprendizaje automático, la IA y la personalización puedan ponerse en marcha.

Obstáculos en el camino hacia la digitalización y la personalización

A medida que los gestores de patrimonio se apresuran a abordar la modernización del legado o la transformación digital, no siempre siguen las mejores prácticas, "lo que hace que estos programas no produzcan los resultados deseados", dice Bashir. "Una de esas prácticas es centrarse en lo básico: en este caso, datos de buena calidad, que sean correctos, completos y oportunos".

Los datos son el ingrediente fundamental para los gestores de patrimonios que quieren desarrollar sistemas que permitan la personalización y una mejor experiencia del cliente y del asesor. Por desgracia, "muchas empresas tradicionales tienen datos obsoletos y de calidad cuestionable que descansan en silos", explica Bashir. Incluso si es factible acceder a los datos deseados desde todos estos silos, la baja confianza en la calidad de los datos conduce a una visión pobre en muchas empresas". Otro problema es desarrollar un modelo de datos que funcione bien para la mayoría de los clientes, lo que requiere pruebas rigurosas además de un gran conjunto de datos de alta calidad."

"A menudo vemos que la falta de una estrategia de datos holística y de gobernanza de datos son factores importantes que obstaculizan la obtención de valor", coincide Aliyeva.

Por lo tanto, los esfuerzos deben centrarse en integrar los datos y hacerlos fácilmente accesibles, pero a medida que experimentan cambios tecnológicos, muchas empresas se preocupan por lo que Bashir denomina "hervir el océano" en lugar de ofrecer las funciones que los inversores y sus asesores necesitan.

"Esencialmente, las empresas de gestión de patrimonios deben centrarse en cómo pueden hacer que la tecnología sea fácilmente adaptable y reducir el trabajo innecesario para los asesores y también para los inversores", afirma Bashir. "Si los inversores obtienen una bonita interfaz con todos los productos y datos relevantes que necesitan, pero aun así tienen que seguir muchos pasos para cumplir con las obligaciones de diligencia debida, por ejemplo, o se les pide que presenten documentos manualmente, eso sigue creando fricciones innecesarias y reduce la motivación para actuar."

“Si los inversores obtienen una bonita interfaz con todos los productos y datos relevantes que necesitan, pero aun así tienen que seguir muchos pasos para cumplir con las obligaciones de diligencia debida, por ejemplo, o se les pide que presenten documentos manualmente, eso sigue creando fricciones innecesarias y reduce la motivación para actuar.”

Omar Bashir

Director Técnico de Servicios Financieros de Thoughtworks.

La regulación es otro factor que complica las cosas. "Dada la cantidad de restricciones que imponen los reguladores sobre el intercambio de información, es muy difícil automatizar el proceso de asesoramiento", afirma Bashir. "La mayoría de los asesores están obligados a certificarse cada pocos años. Todas estas cuestiones deben tenerse en cuenta y pueden plantear retos a la hora de crear soluciones de personalización."

Aliyeva señala que la regulación y la aversión al riesgo también pueden impedir a los gestores patrimoniales "dar el salto" aprendiendo de otras empresas o asociándose con ellas.

"Es difícil conectar con servicios de terceros para aprovechar los productos digitales y las innovaciones que ofrecen las fintech", explica. "Debido a las barreras impuestas por los controles internos, los gestores de patrimonios tradicionales a menudo tienen que pasar por múltiples y largas aprobaciones internas para poder conectar con servicios externos, y pueden acabar gastando recursos para crear cosas desde cero, aunque también se enfrentan a una arquitectura y procesos monolíticos que dificultan el lanzamiento de nuevos productos con la suficiente rapidez. A muchas empresas les gustaría satisfacer las demandas de los clientes de activos alternativos o criptoactivos, por ejemplo, pero las pilas tecnológicas existentes a menudo les impiden integrarse con proveedores innovadores de esos productos".

Según Bashir, para embarcarse con éxito en el viaje de la modernización y la experiencia superior, los asesores primero tienen que aprender a identificar y mantener un enfoque en el valor del cliente, ya sea definiéndolo como la reducción del tiempo y el esfuerzo necesarios para la incorporación, o haciendo posibles nuevos niveles de personalización. A partir de ahí, las actualizaciones y la modernización del sistema pueden llevarse a cabo de forma gradual, abordando primero las tareas de mayor valor y, por tanto, las más prioritarias.

Igualmente importante es "garantizar que estos cambios produzcan los resultados de alto valor previstos", añade Bashir. Para ello, las funciones y los procesos deben transformarse junto con la tecnología.

Afrontar el cambio organizacional: Del legado a la velocidad de la luz

Un problema persistente en la gestión de patrimonios, como en otros sectores, es la brecha entre tecnología y negocio.

"Hay que reducir esa brecha, y aquí es donde técnicas como el diseño orientado al dominio pueden ayudar a todas las partes a comunicarse utilizando un lenguaje común para los conceptos empresariales", afirma Bashir. "Es necesario asegurarse de que se presentan todas las perspectivas, incluidas la estrategia empresarial y las palancas de crecimiento, para poder construir la tecnología adecuada en torno a ellas."

“Es necesario asegurarse de que se presentan todas las perspectivas, incluidas la estrategia empresarial y las palancas de crecimiento, para poder construir la tecnología adecuada en torno a ellas.”

Omar Bashir

Director Técnico de Servicios Financieros de Thoughtworks.

La transformación tiene que ser un "esfuerzo de colaboración interfuncional", subraya Bashir, en el que participen patrocinadores empresariales, gestores de productos, equipos tecnológicos y un liderazgo ejecutivo que brinde un fuerte apoyo, en contraposición al proceso todavía habitual de "que la empresa desarrolle una idea, la lance por encima de la valla a la tecnología para que la implemente y espere a la 'gran revelación' para averiguar si se han cumplido sus expectativas".

"La mayoría de las empresas tienen los recursos financieros para empezar a transformarse, pero si otros elementos no cambian con ella, no obtendrán los resultados que persiguen", coincide Aliyeva. "No se trata sólo de la tecnología, sino también de la cultura: ¿cuál es el apetito de la empresa por la experimentación, cómo se organizan los equipos para la iteración rápida y la prueba de MVP en el mercado, y en qué medida la formación, la comunicación y la adopción de nuevas herramientas forman parte del viaje del cambio?"

“"La mayoría de las empresas tienen los recursos financieros para empezar a transformarse, pero si otros elementos no cambian con ella, no obtendrán los resultados que persiguen. No se trata sólo de la tecnología, sino también de la cultura: ¿cuál es el apetito de la empresa por la experimentación, cómo se organizan los equipos para la iteración rápida y la prueba de MVP en el mercado, y en qué medida la formación, la comunicación y la adopción de nuevas herramientas forman parte del viaje del cambio?”

Lenara Aliyeva

Directora, Transformación Digital y Operaciones, Thoughtworks

"Dar a los gestores de patrimonio las últimas herramientas no va a cambiar nada si la forma en que operan no cambia, o no les convences de que las tecnologías emergentes como la IA no son una amenaza para su papel, sino que les ayudarán a ser más productivos y a servir mejor a sus clientes", añade.

La gestión del cambio es fundamental para la transformación de una empresa tradicional de gestión de patrimonios en una organización digitalmente inteligente y está profundamente vinculada al desarrollo del talento digital, afirma Aliyeva. Esto es a menudo una lucha para los gestores de patrimonios, que implica "tanto atraer talento digital, que es difícil, como formar e incentivar al personal existente para que mejore sus conocimientos sobre datos, IA y formas modernas de trabajar", añade.

"Los equipos de operaciones también deben mantenerse al tanto, porque si se han realizado cambios en los procesos, su experiencia casi siempre es necesaria si se están digitalizando las funciones y se pretende ofrecer a los clientes una baja fricción y una alta confianza", dice Shah.

“Los equipos de operaciones también deben mantenerse al tanto, porque si se han realizado cambios en los procesos, su experiencia casi siempre es necesaria si se están digitalizando las funciones y se pretende ofrecer a los clientes una baja fricción y una alta confianza.”

Bhavin Shah

Consultor Principal, Gestión Patrimonial y Mercados de Capitales, Thoughtworks

ncluso los proveedores externos que se han incorporado al sistema de un gestor de patrimonios pueden convertirse en partes interesadas importantes en una transformación, señala Shah, ya que "puede que tengas que extraer datos de sus productos e integrarlos con sus sistemas de forma eficaz para crear una experiencia óptima para el cliente".

Otro elemento importante del cambio cultural es la actualización de los incentivos para reflejar las nuevas prioridades de la organización.

"Tradicionalmente, como banquero privado, tu trabajo está remunerado e incentivado a estar delante de los clientes todo el tiempo", dice Aliyeva. "Hay muy pocas razones para apartar tu valioso tiempo del cliente y obligarte a trabajar con equipos tecnológicos para desarrollar nuevos productos digitales que satisfagan las necesidades del cliente y mejoren su experiencia, lo cual es esencial, porque los equipos tecnológicos no están lo bastante cerca de los clientes como para entender lo que quieren". El equipo ágil ideal incorpora funciones cercanas a las necesidades del cliente, que pueden comunicarse estrechamente y trabajar con los tecnólogos de forma iterativa."

Establecer sólidos guardarraíles, al tiempo que se eliminan los obstáculos

Dadas las limitaciones que rodean al sector, la transformación en la gestión de patrimonios siempre estará, hasta cierto punto, delimitada. Hay que buscar desde el principio la participación de los equipos de cumplimiento normativo, jurídico y de riesgos, no sólo por razones reglamentarias, sino también porque pueden tener un impacto decisivo en la capacidad de ofrecer eficazmente valor al cliente.

Estos departamentos "pueden ralentizar las cosas a veces, ya que sus objetivos principales son proteger a la empresa de todos los posibles inconvenientes", dice Aliyeva. "Deben participar en el proceso desde el principio y comprender los objetivos de la transformación, para poder pensar de forma creativa en las medidas paliativas adecuadas sin obstruir el progreso".

Por ejemplo, trabajar con tecnólogos para automatizar los procesos de cumplimiento intensivo de normativas tiene el potencial de servir tanto a los objetivos de gobernanza como a los de experiencia del cliente.

“"La seguridad y el cumplimiento no deben ser una idea tardía, sino incorporarse a la modernización desde el principio. La arquitectura debe diseñarse de forma que integrar la seguridad y el cumplimiento en el sistema no resulte complicado".

Omar Bashir

Director Técnico de Servicios Financieros de Thoughtworks.

"La seguridad y el cumplimiento no deben ser una idea tardía, sino incorporarse a la modernización desde el principio", afirma Bashir. "La arquitectura debe diseñarse de forma que integrar la seguridad y el cumplimiento en el sistema no resulte complicado".

Dada la naturaleza especialmente sensible de los datos de los clientes en la gestión de patrimonios, "es absolutamente esencial que haya un grado muy alto de seguridad en términos de cómo se almacenan, quién tiene acceso a estos datos y cómo se utilizan", dice Shah.

La normativa sobre datos puede variar según la jurisdicción. Países como Suiza, por ejemplo, tienen normas estrictas sobre quién puede acceder a los datos de los clientes y restricciones para enviar esos datos fuera del país. Los gestores de patrimonios también tienen que pensar deliberadamente en los derechos de acceso -por ejemplo, garantizar la capacidad de acceder a los datos de los clientes si un asesor abandona la empresa- y en cómo las medidas de protección se extienden a los proveedores subcontratados con los que trabajan.

"Es importante que sólo se compartan los datos mínimos con esas entidades concretas", afirma Shah. "También hay que tener en cuenta cómo se anonimizan los datos y asegurarse de que la mayoría de los datos de las transacciones están enmascarados".

Un método para abordar eficazmente todas estas cuestiones es adoptar la seguridad de confianza cero, lo que significa que el acceso no está permitido por defecto, a menos que se conceda explícitamente.

"Desde el punto de vista de la tecnología, si los ingenieros siguen los principios de la confianza cero, la seguridad y la privacidad de los datos están garantizadas", explica Bashir. "Eso también crea barreras contra un ataque de ransomware en toda regla, ya que en tal caso sólo consiguen acceder a una parte del sistema. Si las empresas no han adoptado la confianza cero desde el principio, resulta mucho más difícil implantarla una vez que el sistema está en funcionamiento."

"Mucha gente tiene el instinto de hacer primero que un sistema o producto funcione, luego que sea seguro y después que cumpla la normativa", añade. "Pero si no se piensa en la seguridad y el cumplimiento desde el principio, la arquitectura y la tecnología sólo estarán definidas por los requisitos funcionales, y cualquier cambio que haya que hacer después en la arquitectura será mucho más arriesgado y llevará mucho más tiempo."

“La adopción de la IA, para la mayoría de las instituciones financieras, está orientada hacia el tipo predecible y explicable en lugar de modelos generativos más de “caja negra”. Las empresas sólo tendrán confianza en la adopción de GenAI si se pueden resolver los desafíos relacionados con las alucinaciones, la privacidad de los datos y la protección de la propiedad intelectual. Existe un gran signo de interrogación sobre cómo responderán los reguladores de todo el mundo a la GenAI, y esto probablemente tendrá el mayor efecto en la adopción en el sector."

Lenara Aliyeva

Directora, Transformación Digital y Operaciones, Thoughtworks

GenAI plantea preocupaciones adicionales de seguridad y cumplimiento junto con el potencial de acelerar enormemente algunos procesos. "Los gerentes están actuando con cautela debido a la sensibilidad de los datos de los clientes y las posibles repercusiones legales", dice Aliyeva. “La adopción de la IA, para la mayoría de las instituciones financieras, está orientada hacia el tipo predecible y explicable en lugar de modelos generativos más de “caja negra”. Las empresas sólo tendrán confianza en la adopción de GenAI si se pueden resolver los desafíos relacionados con las alucinaciones, la privacidad de los datos y la protección de la propiedad intelectual. Existe un gran signo de interrogación sobre cómo responderán los reguladores de todo el mundo a la GenAI, y esto probablemente tendrá el mayor efecto en la adopción en el sector, como lo demuestra el ejemplo reciente de la intervención de la SEC para limitar el uso de la IA para dar consejos a los inversores”.

Avances como la Ley de IA de la UE ya demuestran que una vez que las empresas den el paso a la IA, "tendrán que demostrar a los reguladores que existen barreras de seguridad para garantizar que esos productos cumplan plenamente con las normas, no dañen de ninguna manera a los clientes y no generen riesgos inaceptables”, añade Aliyeva. "Recomendamos que los equipos de atención al cliente y los usuarios empresariales participen estrechamente no sólo en el diseño del producto, sino también en la prueba y evaluación de las recomendaciones de cualquier herramienta habilitada para IA".

Cómo la industria se está preparando para la innovación

Las empresas de gestión patrimonial que navegan por el camino de la transformación y dan prioridad a la experiencia están demostrando estar preparadas para evolucionar en línea con las expectativas de los clientes, sin dejar de cumplir y ser resilientes a los riesgos.

"Ya hay empresas que aprovechan los datos desde la incorporación hasta la evaluación del perfil de riesgo y las sugerencias de cartera", dice Shah. "Ahí es donde realmente entra en juego el poder de los datos y la IA: cuando se aprovechan los datos no solo en un punto particular de recomendar algo al cliente, sino en cada etapa del ciclo de vida del cliente".

“Ahí es donde realmente entra en juego el poder de los datos y la IA: cuando se aprovechan los datos no solo en un punto particular de recomendar algo al cliente, sino en cada etapa del ciclo de vida del cliente."

Bhavin Shah

Consultor Principal, Gestión Patrimonial y Mercados de Capitales, Thoughtworks

Basarse más en los datos ayudará a garantizar que los administradores de patrimonio puedan satisfacer las demandas en torno a la sostenibilidad, que sigue siendo una tendencia fundamental incluso cuando enfrenta una reacción violenta en algunos sectores de la industria. Dado que la divulgación pública obligatoria de datos ESG por parte de las empresas ha aumentado constantemente en los últimos años, se ha vuelto más fácil para los inversores acceder y evaluar los niveles de cumplimiento de una organización, y para las empresas de gestión patrimonial identificar los fondos adecuados en los que los clientes pueden invertir. Aunque el flujo de datos ha mejorado recientemente para muchas empresas, todavía es insuficiente.

Aumentan las divulgaciones ambientales

"Si un cliente quiere una inversión sostenible, necesita muchos datos que tal vez no estén disponibles públicamente", afirma Aliyeva. “Es posible que también desee complementar los datos disponibles públicamente con conocimientos más especializados de empresas que se especializan en producir datos sobre factores como el clima. Sabemos que el volumen de información ha aumentado drásticamente y existe un límite cognitivo en la cantidad de información que un asesor humano puede absorber. Ese es el enorme potencial de las herramientas impulsadas por la IA: asumir esta carga y facilitar la absorción de esa información y convertirla en algo coherente, como una oferta muy relevante que los asesores pueden ofrecer a sus clientes”.

"Sabemos que el volumen de información ha aumentado drásticamente y existe un límite cognitivo en la cantidad de información que un asesor humano puede absorber. Ese es el enorme potencial de las herramientas impulsadas por la IA: asumir esta carga y facilitar la absorción de esa información y convertirla en algo coherente, como una oferta muy relevante que los asesores pueden ofrecer a sus clientes.”

Lenara Aliyeva

Directora, Transformación Digital y Operaciones, Thoughtworks

"Cada país parece estar redactando sus propias regulaciones en términos de datos ESG", dice Shah. “En los próximos años, probablemente habrá una convergencia de los estándares globales de divulgación de datos, lo que debería facilitar que la mayoría de las empresas de gestión patrimonial tomen decisiones sobre dónde invertir, creen carteras que estén alineadas con esos objetivos y luego las construyan para clientes."

Aliyeva considera que la transformación digital proporciona una base para que los administradores extiendan oportunidades en clases de activos alternativos como el crédito privado y las criptomonedas a la base masiva de clientes adinerados, y también remodele los precios de una manera que tendrá implicaciones positivas para una amplia gama de clientes.

“Los clientes buscan cada vez más transparencia en las estructuras de tarifas”, afirma Aliyeva. “Existe una creciente preferencia por modelos basados en honorarios en lugar de comisiones para alinear los intereses de los clientes y los administradores de patrimonio. Los datos de alta calidad, oportunos y profundamente granulares se vuelven aún más cruciales para satisfacer esta necesidad”.

Son ejemplos como estos los que muestran que hay mucho más margen de maniobra en términos de aprovechar la tecnología para capacitar tanto a los asesores como a los clientes para gestionar riesgos y alcanzar objetivos, no sólo en torno a la creación y preservación de la riqueza, sino también en la inversión sostenible, maximizando la transparencia y las opciones del cliente. y construir un ecosistema industrial caracterizado por una mejor experiencia y un mejor rendimiento para todos.

Perspectives en tu bandeja de entrada

Perspectivas empresariales y sectoriales para líderes digitales.

La suscripción a Perspectives te ofrece los mejores podcasts, artículos, vídeos y eventos de nuestros expertos para ampliar nuestra popular publicación Perspectives.